如何在報税表申報入息

凡因任何職位或受僱工作或退休金所獲得的入息,如於香港產生或得自香港,均須課繳薪俸税。本文介紹地域來源徵税原則、香港以外地方所得入息的計税方式、各類豁免入息徵税,以及申請豁免入息徵税或税務寬免所須的佐證文件。

受僱工作的來源地

香港是按地域來源徵税,凡因任何職位或受僱工作或退休金而獲得的入息,如果是於香港產生或得自香港,不論有關入息是否已在其他税收管轄區繳税,均須課繳薪俸税。

在決定受僱工作的來源地時,以下3項都是考慮的因素:

- 僱傭合約洽談、訂立和執行的地方;

- 僱主的居住地;以及

- 支付僱員薪酬的地方。

一般而言,假如上述3項因素都在香港以外的地方發生,該受僱工作即可視為源自香港以外地方。但税務局保留權利在適當的個案中考慮該3項因素以外的情況。

以下連結載有更多相關的資料:

税務條例釋義及執行指引第10號 (修訂本):薪俸税的徵收 (pdf 檔案)香港受僱工作

如你的受僱工作來源地是香港,例如:受僱於香港公司在港工作,即使你有部分職務在香港以外地方執行,你所得的全部入息,均須繳納薪俸税。不過,你可按年申請將入息豁免徵税或申請税務寬免。

非香港受僱工作

如你的受僱工作來源地是香港以外的地方,例如:由你的非香港僱主指派到香港工作數年,並須在其他國家執行部分公務,税務局只會就你在香港提供服務所得入息評税,包括因提供該等服務而獲得的假期工資。一般而言,税務局會按照每一課税年度你逗留在香港的日數(在港逗留日數的基準)計算。

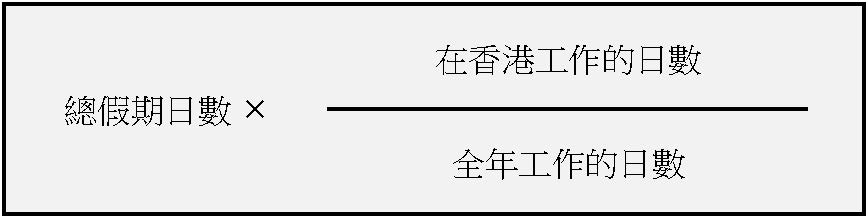

就計算因在香港提供服務而獲得的假期工資而言,在香港逗留的假期日數須按下列基準計算:

在香港逗留的假期日數 =

豁免全部或部分入息徵税或税收抵免

若符合下列其中一種情況,你可在個別人士報税表(BIR60)及其附錄內提出申請將全部或部分入息豁免徵税或申請税收抵免:

(A) 只有部分從受僱工作所得的入息是源於香港(即《税務條例》第8(1A)(a)條)

此項豁免只適用於在「非香港受僱工作」的僱員。在此情況下,由於只有在香港提供服務所得的入息須徵收薪俸税,在香港以外地方提供服務所得的入息可豁免徵税。獲豁免徵税的入息款額,通常是按逗留時間分攤,並以在香港以外地方逗留的日數作為計算基準。

就計算留港的日數而言,離港日期和抵港日期合共當作一日計算。

示例

|

抵港日期 |

離港日期 |

留港日數 |

|---|---|---|

|

2月1日 晚上11時30分 |

2月4日 凌晨0時30分 |

3 |

|

3月1日 上午11時30分 |

3月1日 下午6時30分 |

1/2 |

因此,如你在某課税年度的年薪為$365,000,而你在該年度在香港逗留100天,你的應予評税的入息為$365,000 × 100/365 = $100,000。

(B) 在有關年度內在香港以外地方提供所有服務(即《税務條例》第8(1A)(b)(ii)條)

此項豁免一般可供從事「香港受僱工作」或「非香港受僱工作」人士申請。如納税人在香港參加培訓、出席會議或匯報工作進度等,都會被視作在香港提供服務。除政府僱員、船舶人員及飛機機員外,若你在香港以外地方提供所有服務,則你在有關課税年度從該受僱工作所得的全部入息可獲豁免徵收薪俸税。如你在有關年度內到訪香港總共不超過60天,期間即使有在香港提供服務,你從該受僱工作所得的入息仍可全部豁免繳税。

「到訪香港」是指短暫或臨時的逗留。香港居民回港是否屬到訪性質,須視乎其個別情況而定。一般而言,若其工作基地已轉往外地及須長駐外地提供服務,偶爾回港會被視作是到訪性質。

在決定你到訪香港是否總共超過60天時,税務局會以「身處當地天數」的方法計算,即使你並非整天停留在港,亦會作一天計算。因此,抵港及離港日會作兩天計算。

示例

|

抵港日期 |

離港日期 |

留港日數 |

|---|---|---|

|

2月1日 晚上11時30分 |

2月4日 凌晨0時30分 |

4 |

(C) 船舶人員及飛機機員 (即《税務條例》第8(2)(j)條的入息豁免徵税條款)

這豁免條款只適用於船舶人員及飛機機員 (包括船長及機長)。 若此類人士在一評税基期內在香港逗留不超過六十天及在連續兩個課税年度 (其中一個須為所考慮的課税年度) 的評税基期內,在香港逗留總共不超過一百二十天,則他們在該被考慮的課税年度內因提供服務所收取的入息可獲豁免徵收薪俸税。

就計算留港的日數而言,「過境日」會當作留港日數計算。 「過境日」是指該船務或機務人員到達香港境域,準備過境到別處地方但還沒有進行護照過關檢查而停留在港的日子。

示例

|

課税年度 (評税基期) |

留港日數 |

過境日數 |

留港總日數 |

根據《税務條例》第8(2)(j)條豁免徵收薪俸税 |

|

2022/23 |

59 |

16 |

75 |

不可以 |

|

2023/24 |

40 |

10 |

50 |

可以 |

|

2024/25 |

46 |

13 |

59 |

可以 |

(D) 在有關年度內部分入息已課繳香港以外地區税款

(i)《税務條例》第8(1A)(c)條的入息豁免徵税

此項豁免一般只適用於在從事「香港受僱工作」的僱員。如你在香港以外地方提供服務,並已在提供服務的地區就你提供該等服務所得的入息繳付税款,而該外地税項與香港薪俸税性質上大致相同,則該部分已被徵收外地税的入息,可根據第8(1A)(c)條獲豁免徵收香港薪俸税。在作出申請時,須提供外地完税證明。

示例

你的總入息在某課税年度是$300,000,而其中三分之二(即$200,000)是你在A國提供服務所得的入息。假如你已在A國就該$200,000入息繳付類似香港薪俸税的税項,則你在香港的應予評税的入息只是$100,000。

(ii)《税務條例》第50條的税收抵免

此項寬免適用於屬香港居民人士(即屬香港税務居民的人),並在已與香港訂立全面性避免雙重課税協定/安排的地區(「有安排地區」)就提供服務所得入息而繳付在該地區的税款。如你已在「有安排地區」繳付外地税款並能提供證明,你所繳付的外地税款可根據《税務條例》第50條獲容許用作抵免就該入息而須在香港繳付的税款。

示例

你屬香港居民人士。你的總入息在某課税年度是$3,000,000,而其中$1,000,000是你在A國提供服務所得的入息(“有關入息”)。你須就香港的總入息在香港繳付$450,000的薪俸税(以標準税率計算)和就有關入息在A國繳付$100,000的税款。假如A國是「有安排地區」, 而你就A國繳付的税款申請税收抵免,你在香港繳付的薪俸税款將會由$450,000減至$350,000。

(iii) 更改税務安排

截至2017/18課税年度止

如你是香港居民人士並在「有安排地區」就提供服務所得的入息繳付與香港薪俸税性質上大致相同的税款,你可根據第8(1A)(c)條申請該部分入息豁免徵税或選擇根據第50條申請税收抵免。

自2018/19課税年度起

- 第8(1A)(c)條的入息豁免徵税不再適用於任何人在「有安排地區」提供服務而獲得的入息。你只可根據《税務條例》第50條以税收抵免的方式就該收入申請雙重課税寬免。

- 就2018/19或之後的課税年度在香港繳付的税款提出的税收抵免申索,可在以下期限前(以較遲者為準)以書面提出:

(a) 在有關課税年度結束後6年內;或

(b) 如就已評定外地税款的收入在香港作出評税並需繳付税款或額外税款,則在作出該評税的日期後的6 個月內。 - 如你提出税收抵免申索,而評税主任拒絕依據該申索容許抵免,則該評税主任須向你發出書面拒絕通知,而你可就該拒絕通知享有與評税通知書相同的反對權及上訴權。

- 雙重課税寬免的款額(不論是根據第8(1A)(c)條的入息豁免徵税或第50條的税收抵免),不得超逾假使你已採取所有盡量減少外地税款步驟而繳交的税款。你須採取所有合理步驟(如就寬免、扣除、扣減或免税額等提出申索及為税務目的而作出選擇)以盡量減少須就有關收入而在境外地區繳付的外地税款。

- 如你已獲得雙重課税寬免(不論是根據第8(1A)(c)條的入息豁免徵税或第50條的税收抵免),在其後因根據境外地區的法律,調整有關的外地税款,以致該寬免的款額變得過高,你須在該項調整作出後的3個月內以書面通知税務局局長。

(E) 可獲薪俸税寬減的具資格附帶權益(即《税務條例》附表16D)

由2020/21課税年度開始,合資格僱員可就為經核證投資基金或指明實體提供投資管理服務,而以利潤關聯回報的方式收取或獲累算的具資格附帶權益,申請薪俸税寬減。

具資格附帶權益的常見問題申請豁免入息徵税或税務寬免

豁免及寬免只批予能提供佐證文件的申請人。如你想申請豁免及寬免,必須提交佐證文件並且填寫個別人士報税表(BIR60)附錄的第3部分(根據雙重課税安排申請寬免)或第4部分(申請將個別人士報税表(BIR60)第4.1部所列的全部或部分入息豁免徵税)。

如你就具資格附帶權益申請税務寬減,你須填寫個別人士報税表附錄第4部分,以及填妥補充表格SP4,該表格可從税務局網頁(www.ird.gov.hk/soleprop_c)下載。當完成填寫後,你須列印及簽署補充表格SP4,並連同報税表一併交回。

佐證文件

你若根據《税務條例》第8(1A)(c)條申請豁免或寬免,或根據雙重課税安排申請税收抵免,則必須提交完税證明,例如內地個人所得税申報表、税款收據及行程表。

在處理豁免或寬免申索時,你可能要提供下列佐證文件:

- 僱傭合約

- 到港工作指派書(適用於來港工作的外籍人士)

- 由香港以外地方的税務機構發出的税單或税款收據

- 護照或其他旅行證件,證明你在有關課税年度在香港的出入境活動

- 列明你在有關課税年度(1/4/yyyy–31/3/yyyy)在香港的出入境活動明細表,格式如下:

|

|

離港日期 |

抵港日期 |

到訪地點 |

目的 |

|---|---|---|---|---|

|

1. |

|

|

|

|

|

2. |

|

|

|

|

|

3. |

|

|

|

|

|

4. |

|

|

|

|